La situación económica global no indica una inminente recesión en puerta, tal como aparentemente lo imagina el mercado petrolero y que se refleja en el colapso de los precios, en particular esta última semana

Por Juan Szabo y Luis A. Pacheco en La Gran Aldea

Los precios del petróleo vivieron su peor semana desde febrero de 2022, previo a la invasión rusa a Ucrania. Es normal, si es que tal cosa existe en este mercado, que en respuesta al cuestionamiento a la salud de las dos economías más grandes del mundo, los actores busquen la salida, sobre todo si ya venían con un estado de ánimo pesimista, como ha sido el caso desde julio de este año.

La atención se centra en la macroeconomía más amplia y en el impacto negativo que una vacilante economía mundial pueda tener sobre el crecimiento de la demanda de petróleo. Este sentimiento sombrío conduce a suponer que la demanda solo crecerá una fracción de lo que se ha pronosticado. La información de crecimiento subnormal de la economía China y los indicadores recientes de la economía de EE. UU., podrían ser interpretados como el preludio a una recesión. No sería de extrañar que este sentimiento se vea reflejado en los próximos pronósticos de demanda de la Agencia Internacional de la Energía (IEA: por sus siglas en inglés), que aprovechará la coyuntura para presentar un estimado de demanda aún más pesimista que el actual; tampoco es de extrañar que la OPEP trate de contraargumentar, en el confuso contrapunteo de estos dos importantes organismos.

En esta entrega trataremos de contrastar la reciente tendencia en los precios con nuestras estimaciones y postular una interpretación alterna a la que se ha instalado en el mercado.

Fundamentos

Que la economía china ha perdido la capacidad de crecimiento que la llevó a ser la segunda economía del mundo, es indudable. Los problemas de China son multivariables, pero no es difícil argumentar que en el centro de ellos está la sobre centralización, que sin duda contribuyó a su crecimiento, pero que hoy la hace inflexible. China, en la búsqueda de crecimiento, promovió inversiones cuantiosas en muchos sectores, algunos de ellos no necesariamente rentables, decisiones que empiezan a mostrar sus frágiles bases. Por ejemplo, la sobre inversión en vivienda desembocó en lo que se ha denominado como “burbuja inmobiliaria” mantiene a la economía al borde de una crisis; la construcción de vivienda representa alrededor del 30?% de la economía china, es decir, casi dos veces más que en otras economías industrializadas.

Por otro lado, la inversión en la manufactura de bienes para exportaciones que, o carecen de suficiente demanda o que han generado reacciones proteccionistas en el mercado, también evidencia las grietas en la visión de los planificadores en Beijing. Por si esto no fuera suficiente, hay creciente preocupación de que la burocracia china empieza a maquillar o a esconder las cifras económicas, ya para no contradecir la visión del liderazgo o para no espantar a los inversionistas extranjeros.

El efecto sobre la demanda petrolera de la falta de crecimiento económico chino es cuantificable. La reducción de la demanda se estima en unos 300 a 500 mil barriles diarios vs. los pronósticos actuales de 2024 y 2025 respectivamente, incluyendo la destrucción de demanda como resultado de la acelerada implantación de vehículos eléctricos.

La preocupación por el estado de la economía de EE. UU. nos parece menos razonada. Se basa fundamentalmente en las recientes cifras de creación de empleos no agrícolas, que fue más anémico de lo esperado, pero parece que no suficiente para persuadir a la FED, en su reunión del 18 de septiembre, de implantar un recorte a las tasas de interés superior a los esperados 25 puntos básicos. En agosto, las nóminas no agrícolas totales aumentaron en 142.000, mientras que la tasa de desempleo se situó en el 4,2?%.

Pensamos que la situación económica global no indica una inminente recesión en puerta, tal como aparentemente lo imagina el mercado petrolero y que se refleja en el colapso de los precios, en particular esta última semana. Por el contrario, en soporte de una robusta demanda, observamos que los inventarios comerciales de crudo en EE. UU. continúan su descenso. La Agencia de Información Energética (EIA: por sus siglas en inglés) informó de una reducción de 6,8 MMbbls durante esta última semana, muy superior a lo esperado, 0,96 MMbbls, por los analistas, y manteniendo la tendencia que mantiene los inventarios a niveles no vistos desde fines del año pasado. Mientras tanto, como es normal al cierre de la estacionalidad, los inventarios de gasolina aumentaron en menos de un millón de barriles.

El pesimismo ante el futuro y la sensación de inevitabilidad del destino imaginado, parecen haber convergido sobre el mercado y han cooperado a reforzar la percepción de que el futuro de la demanda petrolera es lúgubre. Estos síntomas, si se quiere depresivos, son los que ha exhibido el mercado petrolero últimamente, que además se han contagiado de las dudas mostradas por los mercados accionarios en general (Dow, S&P y Nasdaq todos cayeron entre un 3 % y un 4 % durante la semana).

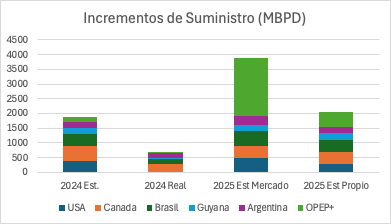

Además del nerviosismo con respecto a la demanda, el mercado petrolero optó también por autoflagelarse al asignarle al suministro niveles de crecimientos que hasta en la teoría son difíciles de lograr. El mercado toma en sus cálculos las eventuales aperturas de “crudo cerrado” por parte de la OPEP+, y a los aumentos de producción de EE. UU., Canadá, Brasil, Guyana y Argentina. Según algunos analistas, esto representaría un crecimiento en el suministro mundial de 1,7 MMbpd en 2024, que superaría los niveles de demanda deteriorada que actualmente visualiza el mercado. Si esas predicciones se materializaran, el mercado por supuesto que pasaría a ser excedentario en crudo durante todo el 2025.

No obstante, pensamos que los balances demanda/suministro que han deprimido el mercado tienen, en el lado del suministro, una arista que no ha sido considerada apropiadamente: la inestabilidad. El suministro global actual es de 101 MMbpd, y si solo vemos esta semana, varios eventos han afectado adversamente la producción: la disputa interna en Libia, a pesar de las noticias de un eventual acuerdo, mantiene cerrado más de 0,5 MMbpd; en Brasil, como resultado de mantenimientos mayores y mayor declinación de lo estimado, la producción de crudo se encuentra unos 250 Mbpd por debajo del nivel a principios de año; en Colombia, protestas por el incremento del precio del diésel, generaron cierres de producción en diversos campos, la protesta fue controlada, pero los barriles cerrados no tienen reposición. Todos estos eventos van a ser superados, pero ilustran la realidad del mercado en cuanto a que las interrupciones ocurren y generalmente son imprevisibles.

Los incrementos de producción pronosticados por la IEA para el 2024-25, los hemos ajustado para nuestro pronóstico interno, con base en las revisiones anunciadas de entradas de unidades flotantes de producción y almacenamiento (FPSO: por sus siglas en inglés), con su correspondiente ramp up, así como las últimas informaciones provenientes de las empresas productoras, y nuestros propios estimados de declinación de capacidad de producción. Con base en esas premisas, los gráficos ilustran la alta probabilidad de que los pronósticos de suministro resulten sustancialmente menores a los factorizados por el mercado.

Más aún, las reducciones y la declinación global que factorizamos en nuestros cálculos ocasionarán que el incremento del suministro difícilmente supere la demanda, aun descontada, durante el periodo en consideración.

En la otra cara de la moneda, la OPEP+, incierta sobre el corto plazo, acordó el jueves retrasar dos meses el desmonte gradual, previsto a partir de octubre, de sus recortes de producción; esto después de que los precios del crudo cayeran esta semana a los niveles más bajos de 2024. El anuncio provocó un breve repunte en los precios, pero el viernes continuaron su caída a nuevos mínimos anuales, después de que los inversores ignoraran la decisión del cartel ampliado.

En un mercado ortodoxo, los informes semanales de inventarios en EE. UU., y las decisiones de alto impacto de la OPEP+, desencadenarían movimientos significativos en los mercados petroleros, pero no en esta ocasión. El sentimiento pesimista es tan prevalente que el colapso de los inventarios comerciales de EE. UU. y la decisión del cartel de productores de posponer el retorno de los barriles al mercado, apenas resonó. El mercado petrolero parece creer que el próximo año las balanzas se inclinarán fuertemente hacia un exceso de oferta – una dinámica que no necesariamente se mantendrá.

Geopolítica

Desde la incursión de Hamás y la masacre perpetrada en territorio israelí, han transcurrido 11 meses de escaramuzas y muerte de terroristas y civiles en Gaza, así como hostilidades en los altos del Golán y Cisjordania. Las negociaciones de un cese al fuego parecen no estar encaminadas a un acuerdo inminente y no se vislumbra una acción bélica material de parte de ninguno de los involucrados, apuntando a una relativa baja probabilidad de escalamiento que ponga en riesgo el suministro petrolero. Mientras tanto, el primer ministro israelí, Benjamín Netanyahu, está enfrentando presiones después que se conoció que 6 rehenes israelíes fueron ejecutados cuando Hamás presintió de que estaban a punto de ser rescatados.

En la guerra de Rusia y Ucrania, los rusos se han mantenido haciendo lo mismo que han hecho durante la mayor parte de la invasión que ya dura tres años: lanzar numerosos drones y misiles contra blancos civiles e infraestructura energética, pero sin progreso material en cuanto a mover las fronteras inicialmente invadidas – una especie de guerra de trincheras del siglo XXI. La creatividad e innovación la ha tenido el ejército ucraniano, tomando por sorpresa una buena parte de la región rusa de Kursk, incluyendo importantes infraestructuras de despacho de gas. Adicionalmente, Ucrania ha logrado dañar puentes que evitan que el ejército ruso defienda o recupere el área. También, debido a la escasez de armamentos internacionales, Ucrania está utilizando unos drones lanza llamas, de manufactura local, para atacar depósitos de combustible en las regiones alrededor de Kursk, así como también ataques a refinerías, inclusive en las cercanías de Moscú. Estas nuevas estrategias han afectado los inventarios de productos y la capacidad de refinación de Rusia, redundando en fallas en la cadena de suministro al ejército, y debilitando su mercado interno de combustibles e indirectamente las exportaciones de hidrocarburos.

Comportamiento de los precios

Así las cosas, los precios continuaron cayendo a los niveles más bajos de los últimos dos años, borrando totalmente las ganancias acumuladas en lo que va del año. Un duro golpe para el mercado petrolero y los países productores, pero también una posible oportunidad para lograr posicionarse en este mercado, si las lecturas que está haciendo el mercado representan una exageración de las condiciones reales. Pero siempre con la advertencia de que el “mercado es el mercado” y es el que determina los precios. A manera de ejemplo, los precios actuales, representan una pérdida semanal en ingresos por petróleo de casi 300 MM$ para Arabia Saudita y un ahorro de 130 MM$ para India.

Los crudos marcadores Brent y WTI, al cerrar los mercados el viernes 6 de septiembre, se cotizaban en 71,06 y 67,67 dólares por barril respectivamente. Una pérdida de valor de casi un 8 % con respecto a la semana anterior.

Venezuela, la distracción y la represión

Luego de su fraude electoral, el régimen de Maduro, lejos de tratar de buscar salidas a la crisis que ha manufacturado, se empeña en su estrategia de reprimir sin muchos miramientos, buscando distraer al país y a la comunidad internacional de sus entuertos, viejos y nuevos. Así, ante el apagón eléctrico que sufrió el país, eligió la fábula de que el apagón fue un sabotaje programado por los políticos opositores asilados en la embajada de Argentina en Caracas, actualmente a cargo de la diplomacia brasileña.

Por otro lado, y en aparente retaliación a declaraciones críticas del presidente Lula, el régimen retiró el beneplácito que había otorgado a Brasil para hacerse cargo de la sede diplomática de Argentina. En paralelo, la policía política, SEBIN, rodeaba la embajada y cortaba el servicio eléctrico a las instalaciones de la sede diplomática, violando reglas de la diplomacia internacional. Se especula con que pueden tener planes de secuestrar los asilados y acusarlos de conspiración, cualquier cosa para tapar la magnitud del fraude electoral cada día más comprobado.

Ante los hechos, Argentina emitió un comunicado de advertencia a las autoridades venezolanas y el Gobierno de Brasil reiteró que su protección de la embajada y los que en ella se refugian. “Acciones como estas refuerzan el convencimiento de que en la Venezuela de Maduro no se respetan los derechos fundamentales del ser humano”, afirmó un comunicado de la cancillería Argentina.

Durante la semana, el fiscal Tarek William Saab hizo buena su amenaza de emitir una orden de arresto contra el presidente electo, Edmundo González Urrutia, por unos supuestos crímenes relacionados con las elecciones y sus resultados. Este domingo, 8 de septiembre, se hizo público que González Urrutia, quien se encontraba protegido en la embajada de los Países Bajos en Caracas, salió del país rumbo a España bajo la figura de asilo político; aparentemente producto de una negociación con el régimen de Maduro. Los efectos de esta decisión sobre la lucha para defender el resultado electoral del 28 de julio están por verse. Por su parte, María Corina Machado expresó su apoyo a la decisión del presidente electo y reafirmó su compromiso con el país y su postura de permanecer frente a la lucha por el reconocimiento de la voluntad popular expresada en las elecciones del 28 de julio.

En un sorprendente anuncio, se publicó una investigación del diario The Washington Post que revela que una abogada que representa al régimen de Maduro es cuñada del fiscal de la Corte Penal Internacional (CPI), Karim Khan. Se trata de Venkateswari Alagendra, quien ha defendido al régimen ante la corte, por presuntos crímenes de lesa humanidad. Esta situación habría generado reclamos dentro del ente y, pese a la relación entre el fiscal y la abogada, Khan se ha opuesto a las apelaciones legales presentadas, dice The Washington Post.

También esta semana, el expresidente de Colombia Andrés Pastrana, en representación de 31 exjefes de Estado y de Gobierno iberoamericanos, integrados en el Grupo IDEA, instó a la Corte Penal Internacional (CPI) a que emitiera una “orden de captura y detención” contra Maduro y su cadena de mando por “crímenes de lesa humanidad” y prácticas de “terrorismo de Estado” en Venezuela. Todo esto suma al cerco diplomático que ha venido creciendo ante las acciones del régimen de Maduro.

Otra noticia de menos relevancia, pero que ha recibido amplia cobertura internacional, es la incautación de uno de los aviones que prestan servicio a Maduro, que estaba en mantenimiento en República Dominicana. Las autoridades de EE. UU. consideran que la aeronave fue adquirida ilegalmente, violando la política de sanciones de ese país. Un pequeño ejemplo de lo que puede ocurrir con los activos del régimen y sus cooperantes.

Por otro lado, las sanciones individuales que se han mencionado podrían imponer la UE y los EE. UU. a los que adelantan el fraude electoral, los atropellos violentos contra manifestantes y la violación de los derechos humanos de disidentes, han brillado por su ausencia. Aunque, como explica J.I. Hernández, el solo cumplimiento estricto de las sanciones existentes, intensificarían su efecto.

En un intento de curarse en salud ante un cambio de opinión en la administración Biden, el grupo de cabildeo de Chevron, encabezado por su presidente ejecutivo, defendió su actividad en Venezuela frente a la Casa Blanca y el Departamento de Estado, alegando que los 200 Mbpd que llegaban a EE. UU. desde Venezuela permitían mantener bajo control los precios del combustible automotor; un razonamiento precario en un mercado de casi 20 MMbpd. También sostienen que la presencia de Chevron, la única empresa de EE. UU. remanente en Venezuela, tiene un valor estratégico para evitar que su ausencia fuera llenada por empresas de países autoritarios, léase China y Rusia, un argumento curioso viniendo de una compañía que busca ser socio de los chinos en Guyana.

La posición de la petrolera norteamericana pone a prueba la utilidad de los compromisos “ESG” (por sus siglas en inglés “Environmental, Social and corporate Governance”) que asumen las empresas multinacionales como Chevron. Estos criterios son un enfoque que permite evaluar hasta qué punto una corporación trabaja en nombre de objetivos sociales que van más allá del papel de una corporación para maximizar las ganancias en nombre de los accionistas de la corporación.

La cruda realidad es que el arreglo de Chevron con el régimen tiene un legítimo origen económico, ya que les permite recuperar la abultada deuda que PDVSA tiene con la petrolera norteamericana, por concepto de préstamos vencidos y dividendos declarados, pero no pagados. El gráfico anexo ilustra la situación actual y proyectada de la deuda.

La otra cara de la moneda es que el programa económico del régimen se fundamenta en el nivel de recaudación de impuestos por el SENIAT y los ingresos petroleros. La recaudación de impuestos ha llegado a niveles elevados desde la introducción del impuesto a la nómina empresarial. Los ingresos petroleros y acceso a divisas en buena parte dependen de las actividades de Chevron en las Empresas mixtas con PDVSA. Actualmente, alrededor del 57 % de los ingresos por venta de petróleo provienen de Chevron y Repsol (ver gráfica; Chevron por ahora representa el 85 % de ese total. El 43 % remanente corresponden a las ventas comerciales a China e India por parte de PDVSA.

El régimen ha mantenido un alto nivel de gasto público, similar al de la etapa final de la campaña electoral, para lo cual ha tenido que suplementar la recaudación de impuestos con ingresos petroleros en divisas. Al mismo tiempo, ha continuado con su política de anclaje del dólar oficial, inyectando altos montos de divisas al mercado cambiario, generando una escasez de divisas para financiar la importación. La situación se agravará con la caída de los precios petroleros, que presionará la brecha entre el dólar oficial y el paralelo.

Operaciones petroleras

El mes de septiembre ha transcurrido hasta la fecha sin novedades que afecten las actividades petroleras, a pesar de las fallas eléctricas.

La nueva ministra de Petróleo, Delcy Rodríguez, visitó la faja petrolífera del Orinoco, donde fue recibida por trabajadores ataviados con impecables bragas rojas, una audiencia cautiva a la arenga política de la ministra/vicepresidente.

La producción de crudo durante la semana fue de 827 Mbpd, distribuidos geográficamente como se desglosa a continuación:

- Occidente 190 (Chevron 87)

- Oriente 140

- Faja del Orinoco 497 (Chevron 103)

- TOTAL827 (Chevron 190)

No se ha podido confirmar, pero la puesta en marcha del segundo taladro de perforación en PetroIndependencia está o retrasada o cancelada. En todo caso, Chevron podrá terminar el programa de 17 pozos para este año.

La refinería de El Palito continúa sin operar y la de Puerto la Cruz, que está en las etapas finales de mantenimiento, no tiene acceso al crudo que necesita procesar, ya que los crudos livianos, gasolina natural y condensados disponibles están siendo desviados para mezclar volúmenes de Merey 16, por las bajas corridas del mejorador de PetroPiar. De manera que el procesamiento de crudo y productos intermedios fue de 215 Mbpd. El rendimiento de la refinación en términos de gasolina y diésel fue de 68 y 71 Mbpd respectivamente.

En los medios de comunicación se publican regularmente las cifras de exportación de crudo, que por su diversidad pudieran confundir al lector, pero que en última instancia son producto de la metodología y nomenclatura que cada fuente utiliza y que no siempre se estipula. En aras de la transparencia, explicaremos a continuación, de manera breve, la metodología que usamos en este reporte.

Como caso base de exportación de crudo se puede estimar el volumen mensual exportado partiendo de la producción no dedicada a la refinación nacional, actualmente 612 Mbpd, ajustada por perdidas en mejoramiento. Si le sumamos la utilización de diluente importado, daría como resultado un volumen disponible para exportación de 619 Mbpd. Este volumen base, a su vez, tendría que ser ajustado por aumentos/reducciones en los inventarios para llegar al volumen realmente exportado. Otra cosa es la exportación de productos refinados, productos petroquímicos o coque de petróleo, que añaden a la cifra.

Para septiembre, la programación indica 640 Mbpd de exportación de crudo, pero es demasiado temprano en el mes para hacer seguimiento del cumplimiento.